摘要:关于误工收入证明的纳税问题,因误工产生的收入是否需要纳税,主要取决于该收入的性质和来源。若为正常的工资、劳务收入,则通常需要纳税;但若为补偿性质的误工费,可能不需纳税。具体需结合税法规定和实际情况判断。更多详细信息,建议咨询专业税务人员。

随着现代社会经济的发展和就业形式的多样化,误工情况愈发常见,对于因各种原因面临误工困境的人们来说,误工期间收入受影响,此时一份误工收入证明显得尤为重要,很多人对于这份收入证明的纳税问题存在疑惑,本文将详细解析误工收入证明的纳税问题,帮助大家更好地理解和应对。

纳税常识简介

我们需要了解基本的纳税常识,在我国,个人所得税是对个人(自然人)取得的应税所得进行征收的一种税,无论是工资、生产经营所得,还是稿酬等,只要符合税务部门规定的应税条件,都需要进行纳税。

误工收入证明的性质

误工收入证明主要是为了证明员工在误工期间的收入状况,以便申请补偿或报销等,这份证明中的收入属于员工的正常工资收入的一部分,因此具有应税性,也就是说,误工收入证明中的收入是需要纳税的。

纳税的具体规定

关于误工收入证明的纳税,具体规定如下:

1、纳税人的误工收入应纳入其个人所得税的应纳税所得额中,与其他收入一并计算应纳税额。

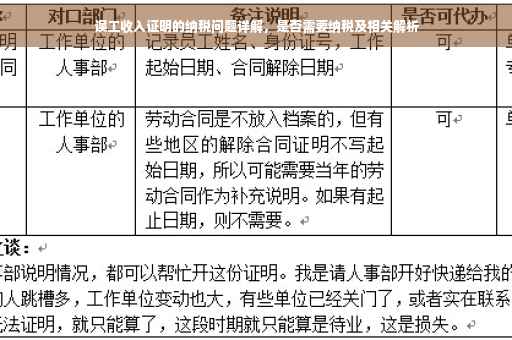

2、纳税人需要提供完整的误工收入证明,包括工资条、银行流水等证明文件,以便税务部门核实其应税收入。

3、税务部门会根据纳税人的具体情况,如收入水平、家庭负担等因素,进行合理的个人所得税征收。

实际操作中的注意事项

在实际操作中,我们需要注意以下几点:

1、保留好误工期间的工资条、银行流水等相关证明文件,以便税务部门核实收入情况。

2、在提交个人所得税申报时,务必如实填写误工收入,避免虚假申报。

3、如有关于纳税的疑问,建议及时咨询专业税务人员或律师,以确保自己的权益不受损害。

为了更好地理解误工收入证明的纳税问题,让我们来看一个实际案例:

张先生在一家企业工作,因突发疾病导致误工一个月,在误工期间,他获得了公司发放的误工工资,在提交个人所得税申报时,张先生将这部分误工工资纳入应纳税所得额中,一并计算应纳税额,税务部门在核实了他的收入情况后,按照相关规定对他进行了个人所得税的征收。

通过这个案例,我们可以清晰地了解到张先生的误工工资是需要纳税的,在实际操作中,我们需要如实申报误工收入,以便税务部门进行核实和征收。

本文详细解析了误工收入证明的纳税问题,从背景介绍、纳税常识简介、误工收入证明的性质、纳税的具体规定、实际操作中的注意事项到案例分析,全方位地阐述了误工收入证明的纳税问题,希望本文能帮助大家更好地理解和应对误工收入证明的纳税问题,保障自己的权益,如对此仍有疑问,建议咨询专业税务人员或律师。

还需要提醒大家,务必遵守税收法规,诚信纳税,这不仅是一种法律责任,更是每个公民应尽的社会责任,对于任何形式的偷税、漏税行为,都会受到法律的制裁,在面临误工收入证明的纳税问题时,务必保持清醒的头脑,遵循法律的规定,确保自己的权益不受损害。

相关内容

- 02-11广金毕业证什么时候发放,广东金融学院计算机科学与技术系的就业前景

- 02-11大学毕业,接着读研究生?如何认定毕业文凭,有研究生毕业证算什么学历

- 02-11社区医疗毕业证有什么用(社区医疗毕业证有什么用处)

- 02-11?茂名卫校学历证明 ?茂名卫校学历证明怎么开?

- 02-11毕业证找不到了,自己按毕业院校如实的P一张证书,违法吗-拍毕业证有什么用吗知乎

- 02-11初级药师证是什么颜色的,河南行程码是什么颜色

- 02-11计算机技术需要考哪些证书(计算机技术需要考哪些证书呢)

- 02-11买房收入证明模板范本及图片指南

- 02-11毕业证电子版模式是什么(毕业证电子版模式是什么样子的)

- 02-113+证书往届毕业生怎么报名,职高毕业证格式要求是什么