摘要:本文介绍了6个月银行贷款流水的计算过程。贷款流水是指贷款期间每月还款明细的记录,包括每月还款金额、还款日期等。计算贷款流水需要考虑贷款类型、贷款金额、贷款期限以及利率等因素。本文通过详细解析,帮助读者了解自己的贷款情况,更好地规划个人财务。了解计算过程,有助于更好地管理贷款,避免不必要的财务风险。

我们来了解一下什么是银行流水账单,银行流水账单是指个人或企业在银行发生的资金交易记录,包括存款、取款、转账等,银行通过审查流水账单,了解借款人的收支情况,进而评估其还款能力。

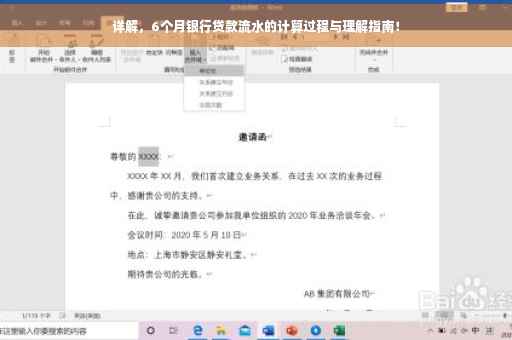

我们详细介绍6个月银行贷款流水账单的计算步骤:

一、收集流水账单:需要收集近6个月的银行流水账单,包括工资、奖金、其他收入及支出等。

二、筛选有效交易:从流水账单中筛选出与贷款申请相关的有效交易,如工资收入、其他稳定收入来源等。

三、计算月平均收入:将筛选出的有效交易进行汇总,计算出近6个月的月平均收入,计算公式为:(本月收入 + 上月收入 + ... + 初始月收入) / 6。

四、计算月支出:统计近6个月的月支出,包括日常生活费用、贷款还款、信用卡还款等,确保支出合理且与收入相匹配。

五、计算净收入:净收入 = 月平均收入 - 月支出,净收入是评估个人还款能力的重要指标。

六、分析流水情况:结合借款人的职业、年龄、征信记录等因素,综合分析流水情况,银行主要关注流水的稳定性和可持续性。

七、得出贷款额度:根据净收入、征信记录及其他因素,银行将评估并确定贷款额度。

在申请贷款时,借款人需要注意以下几点:

一、确保提供的银行流水账单真实有效,避免造假。

二、流水账单中的收入应稳定且持续,避免频繁更换收入来源。

三、月支出应合理,避免过度消费,以免影响还款能力。

四、在申请贷款前,提前整理好银行流水账单,确保流水记录符合贷款申请要求,借款人还需要注意征信记录、抵押物等其他贷款条件及要求,只有全面了解并满足银行的贷款要求,才能顺利获得贷款。

为了更好地理解银行流水账单的计算过程,我们假设借款人A先生近6个月的月平均收入为2万元,月支出为1万元,根据我们的计算步骤,我们可以得出以下分析:A先生的净收入为1万元(月收入-支出),结合A先生的征信记录、职业稳定性等因素,银行对其还款能力进行评估,并根据评估结果为其提供一定额度的贷款,为了更好地帮助借款人了解相关内容,我们在文章末尾附录了相关术语的解释,通过本文的介绍,希望借款人能更全面地了解6个月银行贷款流水的计算过程,在申请贷款时提供真实有效的流水记录并确保流水稳定合理。

相关内容

- 02-05代领毕业证要什么资料呢,帮别人代领毕业证有什么风险

- 02-05本科学历毕业证什么颜色的,国家开放大学毕业证怎么是蓝色的

- 02-05?学历证明怎么下载电子版?毕业证书学历证明找不到了怎么办?

- 02-05要拿到毕业证必须要什么证件,要拿到毕业证必须要什么

- 02-05毕业证上黑体是什么字体啊,word中字体黑体都有哪些

- 02-05揭秘买房贷款,银行流水真的必需吗?全面解读指南??

- 02-05技工学校出来拿什么毕业证,中技毕业生叫什么

- 02-05便捷操作下的金融新生态,自助银行流水账单打印指南 ??

- 02-05?重庆工业管理职业学院初中生怎么报名?重庆学历证明网站查询?

- 02-05成人大专高等教育毕业证书,含金量怎么样,大专里的证书有用吗知乎