银行流水可以作为贷款的重要参考依据之一。银行流水反映了借款人的经济稳定性和还款能力,是贷款机构评估借款人信用状况的重要指标之一。通过解读银行流水,贷款机构可以了解借款人的收入状况、支出情况以及账户余额等信息,从而判断借款人的还款能力和风险水平。仅凭银行流水并不能直接决定是否能够贷款成功,还需要考虑其他因素如信用记录、征信情况等。

的基础上,我有以下几点补充和修饰建议:

开篇引入

在日常生活中,资金周转困难的情况时有发生,这时,贷款成为了一种常见的解决方案,而在贷款申请过程中,银行流水作为评估个人信用和还款能力的重要依据,其重要性不言而喻,银行流水真的可以贷款吗?本文将为您详细解读银行流水与贷款的关系。

关于银行流水的作用及类型

1、银行流水的作用在于为贷款机构提供申请人收入状况、消费习惯以及稳定性的依据,贷款机构通过审查银行流水,可以评估申请人的信用状况和还款能力。

2、银行流水主要分为个人流水和对公流水两种类型,个人流水主要反映个人用户的收入情况,如工资、奖金、投资等;对公流水则主要反映企业用户的经营情况,如销售收入、往来款项等。

银行流水贷款的条件与流程详解

1、贷款条件:除了稳定的银行流水,申请人还需要具备良好的征信记录、合理的贷款用途以及其他可能的要求,如抵押物、担保人等。

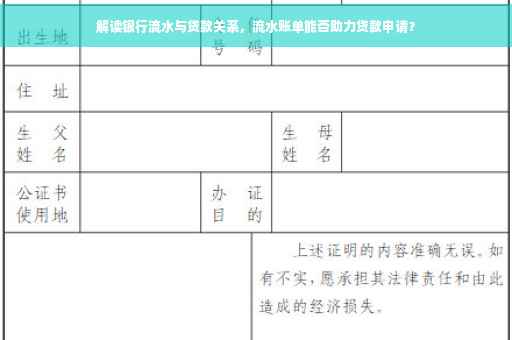

2、贷款流程:申请人需准备相关材料,如身份证、征信报告、银行流水等,提交申请后,贷款机构会进行审核,审核通过后签订合同并放款。

应对银行流水不足的方法

1、提高收入稳定性:申请人可以通过加班、兼职等方式增加收入,提高银行流水的稳定性。

2、提供其他证明材料:除了银行流水,申请人还可以提供社保缴纳记录、公积金缴纳记录等材料,证明自己的还款能力。

3、寻求其他贷款方式:如抵押贷款的担保人等方式,都可能成为银行流水不足时的备选方案。

注意事项强调

在申请贷款时,申请人需要注意以下几点:

1、谨慎选择贷款机构,确保其合法合规。

2、充分了解贷款产品的利率、期限、还款方式等信息,避免不必要的误解和纠纷。

3、按时还款,保持良好的信用记录,征信是贷款的重要参考依据,良好的信用记录有助于提高贷款申请的成功率。

银行流水作为评估个人信用和还款能力的重要依据之一,在贷款申请过程中起着关键的作用,申请人需要确保银行流水的稳定与充足,并注意保持良好的征信记录,以提高贷款申请的成功率。

相关内容

- 02-06?毕业证书和毕业证明书有什么区别?学历认证证明原件是什么啊⚡️

- 02-06什么情况会没有高中毕业证(什么情况会没有高中毕业证书)

- 02-06工商银行电子流水详解,服务特色与查询流程??

- 02-06银行卡流水操作取消指南,详细步骤与注意事项?

- 02-06揭秘银行流水生成速度,两个月流水究竟需要多少天完成?揭秘真相!

- 02-06工程类的专业都可以考些什么证啊,考毕业证一般办什么证

- 02-06?毕业了挂科了没毕业证怎么办?不上学怎么拿到毕业证?

- 02-06男友惊人的银行流水背后的故事与真相揭秘

- 02-06毕业证为什么有红色蓝色的,大专证为什么有红色和蓝色的

- 02-06银行付账流水单详解,解读、使用指南及注意事项附图片参考